「老後2,000万円問題」——あなたも一度は耳にしたことがあるのではないでしょうか?

少子高齢化が進み、年金だけでは安心できない時代。将来への不安を抱えながらも、何から始めればよいかわからない…そんな方も多いはずです。

本記事では、老後資金づくりという人生最大級のミッションに対し、「新NISA」という新制度をどう活用すべきかを徹底解説します。

貯めるだけでなく、資産を育てながら老後に備える——その考え方こそが、これからの時代に求められる新常識。

✓ 新NISAは本当に老後資金に向いているのか?

✓ 積立と一括投資、どちらがいい?

✓ 老後の「出口戦略」はどう考える?

これらの疑問を解消しながら、「失敗しない老後のためのNISA活用法」を初心者でもわかりやすくご紹介します。

なぜ今「老後資金」が注目されているのか?

平均寿命と老後生活の長期化

近年、日本人の平均寿命は男女ともに80歳を超え、90歳以上まで生きる方も珍しくありません。

寿命が延びるということは、それだけ長い期間にわたって生活資金が必要になるということです。

仮に65歳で定年を迎えた場合、そこから20年以上の生活費をどう確保するかは、まさに現代の大きな課題です。

年金だけでは足りない現実

「老後は年金で何とかなる」と考えている方も多いですが、総務省の調査などによると、高齢夫婦世帯の平均支出は月に25万円以上、年金収入だけでは月5万円ほど不足するケースもあります。

つまり、老後資金としては最低でも2,000万円以上の準備が必要とされる背景があり、2019年に話題となった“老後2,000万円問題”もこの文脈で再燃しました。

インフレと実質資産価値の目減り

さらに見逃せないのが「インフレ」の影響です。物価が上昇すると、貯金しているだけでは資産の実質的な価値が減ってしまいます。

今の10万円が10年後にも同じ価値を持つとは限りません。

そのため、老後資金の形成には「守る」だけでなく「増やす」視点も欠かせない時代になっています。

このように、老後資金が注目されている背景には「長生きリスク」「年金不足」「インフレ」の3つの要素が密接に関係しています。

新NISAは老後資金づくりに適しているのか?

つみたて投資枠と成長投資枠、それぞれの特徴

新NISAには「つみたて投資枠」と「成長投資枠」の2つの非課税枠があります。

- つみたて投資枠は、年120万円まで積立ができる仕組みで、主にインデックス型の投資信託が対象。

毎月一定額を自動で積み立てる「ドルコスト平均法」により、相場変動リスクを分散しながら長期的に資産を形成することができます。 - 成長投資枠は、年240万円まで利用可能で、個別株やアクティブファンドなどにも投資できる自由度の高い枠です。

高いリターンを狙える一方で、リスクもあるため、老後資金目的で使う際には慎重な銘柄選びが求められます。

この2つの枠は併用可能で、合計1,800万円まで非課税で投資できるという強力な制度設計です。

特に「つみたて投資枠」は、老後資金のような長期運用に最適な仕組みといえます。

✅ あわせて読みたい👇

👉 初心者にオススメのつみたて投資信託ランキング2025年版

老後に向けた資産形成に「非課税」はどれほど有利か?

老後資金のように運用期間が長くなる資金目的では、「非課税メリット」が圧倒的な強みとなります。

たとえば、毎年5%の利回りで20年間運用すると仮定した場合、運用益に約20%の課税があるかないかで最終的な手元資産に数十万円以上の差が生まれます。

NISAはこの運用益が非課税になるため、長期で運用するほどに“複利効果”が生きてきます。

つまり、新NISAは老後資金という長期目的の運用に理想的な制度なのです。

年齢に応じた使い分けも重要

40代・50代以降で新NISAを始める人は、「リスクの取り方」に注意が必要です。

若年層であれば成長投資枠を積極的に活用するのも選択肢になりますが、老後が近づいてくると資産を「増やす」から「守る」戦略への切り替えが求められます。

たとえば、

- つみたて投資枠を中心に、手堅いインデックスファンドで運用

- 成長投資枠は限定的に使い、利回りよりも「安定性」を重視

といった方針が、安心感のある資産形成に繋がります。

💡 ポイント要約:

- 新NISAは老後資金の長期形成に非常に有利な制度

- 「つみたて投資枠」でコツコツ、「成長投資枠」は慎重に

- 非課税のメリットは複利と相性が良く、資産の増加スピードが加速する

- 年齢やリスク許容度に応じた枠の使い方がカギ

新NISAを使った老後資金形成の「3つのステップ」

老後資金を「安全かつ効率よく」形成していくには、新NISAの活用だけでなく、明確な戦略設計が必要です。ここでは、初心者の方でも実践しやすい「3ステップ戦略」を紹介します。

ステップ1|ゴールを明確にする(必要額と目標時期の設定)

まず最初にすべきことは、「いくら必要か」「いつまでに準備したいか」を明確にすることです。

▷ たとえば:

- 65歳時点で2,000万円の資産を目指す

- 現在45歳 → 20年間で積み立て&運用が可能

このように、「ゴールベースの設計」をすることで、1年あたりに必要な投資額・利回りが具体的に見えてきます。

💡 試算イメージ:

- 毎月3万円を年利5%で20年間運用 → 約1,240万円に成長

- 毎月5万円を同条件で運用 → 約2,070万円に到達

ステップ2|リスクを分散しながら積立をスタート

目標額が決まったら、毎月一定額の積立を開始しましょう。ここで役立つのが「つみたて投資枠」です。

- ドルコスト平均法により高値づかみのリスクを軽減

- 投資信託(特にインデックス型)が主流のため管理が簡単

- 最低100円〜でも始められる敷居の低さ

投資を始めた当初は値動きに不安を感じるかもしれませんが、価格変動に慣れることも資産形成における大事なステップです。

ステップ3|定期的に見直し、必要に応じて資産配分を調整

投資を始めた後は、年に1〜2回ほどポートフォリオの見直しを行いましょう。

- 運用成績の確認

- 年齢や生活環境の変化によるリスク許容度の見直し

- 成長投資枠の活用を考慮するかどうか

とくに50代以降はリスク資産を減らし、安全資産を増やす判断も必要になります。

NISAは途中売却も可能なので、柔軟な対応がしやすいのも魅力です。

🔑 3ステップまとめ:

- ゴールを数値で設定する(目標額と年数)

- つみたて投資枠で定額積立を開始

- 年に1〜2回、ポートフォリオの見直しを行う

老後資金の「出口戦略」NISAはどう使う?

新NISAは「非課税で資産を育てる」制度として注目されていますが、“取り崩す(出口)”ときの設計こそ成功のカギになります。

ここでは、老後における“出口戦略”のポイントを解説します。

出口戦略の考え方とは?

資産運用の目的が「老後の生活資金の確保」である場合、いつ・どのくらい取り崩すかを事前に考えておくことが重要です。

- 毎年の生活費に足りない部分をNISA資産で補う

- 医療・介護など急な出費に備えて一部を現金化

- 年齢に応じて徐々に取り崩す「定率方式」も検討

🧠 ポイント:

NISAには引き出し時の制限がないため、いつでも自由に売却可能。ただし売却した資金は再投資しても「非課税枠」は復活しないため、慎重な計画が必要です。

具体例|65歳からの出口戦略シミュレーション

例1:生活費補填型

- 公的年金月15万円

- 支出月20万円 → 毎月5万円をNISA資産から取り崩す

- 年間60万円 → 10年間で600万円が必要

このような設計を事前にしておけば、「いつまでにいくら必要か」が明確になり、安心して資産を使えます。

例2:医療・介護対策型

- 万が一に備えて300万円程度をNISA資産の中から現金化し、預金口座に移動しておく

🔎 NISAの資産が増えていても「含み益=使える現金」ではない点に注意。

売却してはじめて老後資金になります。

NISAとiDeCoの出口の違いにも注目

| 項目 | 新NISA | iDeCo |

|---|---|---|

| 引き出し自由度 | ◎ いつでも可 | △ 原則60歳以降のみ |

| 課税 | 非課税(売却益) | 受取時に一部課税の可能性あり |

| 柔軟性 | 高い | 低い(制度上の制約多い) |

🔄 両制度を併用する場合、NISAは柔軟な取り崩し用、iDeCoは年金型資産として考えるとバランスが取りやすいです。

✅ 出口戦略3つの要点

- 「何年分、いくら必要か」生活設計と連動させる

- 年齢や体調、支出増加などに応じて柔軟に取り崩す

- NISAの非課税メリットを最大限に活かす売却タイミングを検討する

✅ あわせて読みたい👇

👉 新NISAの売却タイミングはいつ?初心者向けの判断基準と後悔しない見極め方

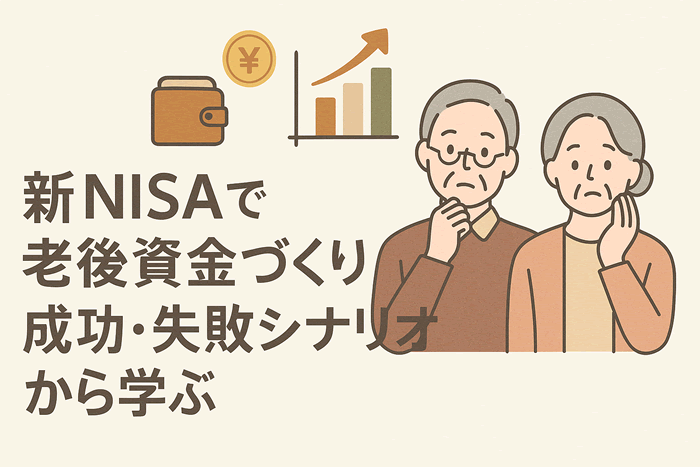

老後資金×新NISAの成功事例と失敗例【リアルシナリオ】

「理論はわかった。でも、実際はどうなの?」という方のために、新NISAを老後資金に活用した具体的なシナリオを紹介します。

成功と失敗の両面を知ることで、自分に合った戦略が見えてきます。

成功事例① 50代後半で積立投資をスタート、65歳で安心の取り崩しへ

プロフィール:57歳・会社員(独身)

年収:600万円

投資経験:なし → つみたて投資信託で毎月5万円を積立開始

成功ポイント:

- 65歳までの8年間で合計480万円を積立

- 年利4%前後で運用し、約580万円に成長

- 老後資金に「非課税+複利効果」でゆとりをプラス

☑️ ポイント:

「短期間でも老後までに数年あるなら、毎月積み立てる+売却せずに寝かせることで大きな助けになる」。

成功事例② 60歳で一括投資+慎重な取り崩し計画で安心の老後

プロフィール:60歳・退職金1,000万円あり(夫婦)

→ 新NISAの成長投資枠をフル活用し、ETFや高配当株を中心に一括投資

成功ポイント:

- 年利3.5%で運用し、配当金+資産成長を確保

- 毎年の配当収入は約20万円、生活補填に活用

- 本体の元本は取り崩さず「守りの姿勢」で運用継続中

☑️ ポイント:

「配当を生活費に充てる設計」で心理的にも安心感が高い。取り崩しリスクが低い=老後のストレスも減る。

失敗事例① 焦って投資開始→高値掴みで老後資金が目減り

プロフィール:59歳・投資未経験者

→ 定年直前に話題のハイテク株へ一括投資(成長投資枠)

失敗ポイント:

- タイミングが悪く購入後に20%以上下落

- 不安になり損切りして資産が減少

- 「老後のため」と焦り、リスクと向き合わず失敗

⚠️ 教訓:

「急がば回れ。投資はタイミングよりも“分散と長期視点”が成功のカギ」。

特に高齢期の一括投資は慎重に設計を。

失敗事例② 引き出しタイミングを誤って課税口座で再投資

プロフィール:65歳・NISA終了後に現金化→再投資したいと考えたが…

失敗ポイント:

- NISAで売却後、同じ商品を特定口座で買い戻し

- 将来の売却益に課税が発生

- 結果的に「非課税のメリットを一部失った」

⚠️ 教訓:

「NISAは再利用できない。売却=枠消失という原則を理解しておくべき」。

✅ まとめ

| 成功パターンの特徴 | 失敗パターンの特徴 |

|---|---|

| 計画的な積立・一括投資 | タイミング重視・衝動的投資 |

| 引き出しの設計を事前に実施 | 取り崩しや売却を後回しにして失敗 |

| 非課税の仕組みを正しく活用 | 再投資のルールを誤解して損失 |

新NISAは老後資金に最適?他制度との比較で見える強みと弱み

老後資金づくりには、新NISA以外にもいくつかの制度があります。

ここでは、iDeCo(個人型確定拠出年金)や従来型NISAと比較しながら、「老後資金に向いているか?」という視点で、新NISAの強みと弱みを整理していきます。

比較① iDeCoとの違いと補完関係

| 比較項目 | 新NISA | iDeCo |

|---|---|---|

| 非課税メリット | 売却益・配当が非課税(即時利用可) | 売却益・配当が非課税(60歳まで引き出せない) |

| 拠出限度額 | 年間360万円(つみたて+成長投資枠) | 月23,000円~68,000円(職業により異なる) |

| 流動性 | いつでも売却・現金化できる | 60歳まで原則引き出し不可 |

| 税制優遇 | 運用益が非課税 | 運用益が非課税+拠出時の所得控除あり(節税効果) |

| 老後資金向き? | ◎ 柔軟に使える・自由な資金設計が可能 | ○ 長期資産形成に有効、節税効果は強いが制約も多い |

☑️ 結論:

「自由度の高い新NISA、節税重視のiDeCo」。老後資金の設計には、この2つを併用するのが理想的です。

✅ あわせて読みたい👇

👉 新NISAとiDeCo、どっちが得?初心者でも迷わない比較と賢い併用法

比較② 従来型NISAとの違い

2023年以前の「旧つみたてNISA・一般NISA」との違いも簡潔に整理しておきましょう。

| 比較項目 | 従来型NISA | 新NISA(2024年~) |

|---|---|---|

| 非課税期間 | 最大5年~20年 | 無期限(永久に非課税) |

| 年間投資枠 | つみたて:40万円、一般:120万円 | 最大360万円(合計1,800万円) |

| 併用可否 | つみたて or 一般の選択制 | 併用OK(2階建て構造) |

| 柔軟性・自由度 | 途中売却・再利用は不可 | 途中売却OK、ただし再利用はできない |

| 老後資金への適性 | △ 少額・短期間ではやや不安 | ◎ 自由度・非課税枠・長期設計すべて対応 |

☑️ ポイント:

「新NISAは制度設計そのものが老後資金向けに進化している」と言っても過言ではありません。

新NISAの強み・弱みまとめ

強み:

- 非課税期間が無期限 → 長期の運用が可能

- 途中売却OK → 老後資金としての取り崩しに対応

- 年間360万円まで投資可能 → 一括・分散どちらも対応可

弱み:

- 再利用不可(売却すると枠は消滅)

- 所得控除などの節税効果はない(iDeCoと違う点)

- 短期で利益を出したい人には不向き(長期向け設計)

実践編|老後資金に向けた新NISAの使い方【年代別シミュレーション】

老後資金づくりに新NISAを活用するとして、どのように使えば安心な老後が実現できるのか?

ここでは、年代別に「投資の戦略」「目標金額」「リスクとの向き合い方」などをシミュレーション形式で紹介します。

30代|“長期投資の黄金期”を最大限に活かす

- 想定期間:65歳までの30年以上

- 月額の目安:つみたて投資枠で3万円/月 → 年36万円

- 想定利回り:年3〜5%

- 目標金額:1,500万〜2,500万円

🔍 ポイント:

- 時間を味方につけられる30代は、「つみたて+複利」が最も効果を発揮。

- 成長投資枠は余裕があるときに使い、無理のない長期プランを。

40代|教育費と両立しつつ、“老後準備”を本格スタート

- 想定期間:20~25年

- 月額の目安:3~5万円のつみたて+一部成長投資枠の活用

- 想定利回り:年3〜4%

- 目標金額:1,200万〜2,000万円

🔍 ポイント:

- 子育てと教育資金で支出が多くなる時期。無理せず、自動つみたての仕組みを活用。

- 成長投資枠ではETFや高配当株などで資産を増やしながら「出口戦略」を意識し始めるのも◎。

50代|“出口”を意識したリスクコントロール期

- 想定期間:10~15年

- 月額の目安:一括投資とつみたての併用(年100万円前後)

- 想定利回り:年2〜3%

- 目標金額:800万〜1,500万円

🔍 ポイント:

- 残り時間を逆算し、リスクの高い投資は控えるフェーズ。

- 定期的にポートフォリオを見直し、安全資産の比率を徐々に上げていく。

- この年代は「出口戦略」としての売却タイミングを学ぶ時期でもある。

60代|取り崩しの開始前にすべきこと

- 想定期間:退職後~終身

- 戦略:資産の一部を取り崩し、残りを安定運用

- 活用例:新NISAで得た配当収入を生活費に回す

🔍 ポイント:

- 「いくら残し、いくら使うか?」のバランスが重要。

- 年金+新NISAの配当で“第2の収入源”をつくることで、精神的な安心感もアップ。

老後資金に失敗しないための3つの注意点【新NISA活用の落とし穴】

新NISAは老後資金の形成に非常に有利な制度ですが、「使い方次第では損をする可能性もある」ことを忘れてはいけません。

ここでは、老後資金づくりで陥りやすい3つの落とし穴と、その対策を解説します。

⚠️ 注意点①:非課税枠の“使い切り”を焦る

よくある誤解:

「非課税枠がもったいないから、今すぐ使い切ろう」

新NISAでは最大1,800万円の非課税投資枠がありますが、無理に早く埋めようとすると以下のリスクがあります。

- 高値掴み:焦って購入 → 一括投資で相場下落に直面

- 資金繰り悪化:日常生活に必要な資金を投資に回してしまう

📌 対策:

- 積立投資を中心に、自分のペースで非課税枠を活用

- 「使い切ること」より「長く続けること」が老後資金づくりには重要

⚠️ 注意点②:「売却=損」と思い込み、出口戦略を立てない

「せっかく非課税で運用しているから、できるだけ売却したくない」と考える人もいますが、老後の生活費に使えなければ本末転倒です。

- 老後資金は“貯める”と同じくらい“使う設計”が重要

- NISAの枠は売却すると復活しないので、「使うとき」に後悔しないように

📌 対策:

- 退職後の5年・10年単位で、必要資金を逆算しておく

- 60代以降は「いつ・いくらを売却するか」をプラン化

⚠️ 注意点③:成長投資枠でハイリスク商品に手を出す

特に投資初心者が「話題の株」や「短期で値上がりを狙う銘柄」に手を出すと、損失リスクが高くなります。

- 老後資金は“減らさない”ことが最優先

- 成長投資枠は自由度が高い分、慎重な運用が必要

📌 対策:

- つみたて投資枠中心に、インデックス型や分散型商品を選ぶ

- 成長投資枠も「高配当株」や「安定したETF」など、守りを意識した運用に

✅ 3つの注意点まとめ

| 注意点 | 落とし穴 | 対策 |

|---|---|---|

| 非課税枠の焦り | 一括投資・高値掴み | 積立でじっくり活用 |

| 売却への抵抗 | 出口戦略を立てない | 引き出し時期を事前に設計 |

| ハイリスク投資 | 老後資金が目減り | 安定志向の資産配分を |

老後資金の準備に、新NISAは“最強の味方”になる

老後資金づくりにおいて、新NISAは「長期・非課税・柔軟性」の三拍子がそろった強力な制度です。

つみたてによるコツコツ資産形成も、一括投資による戦略的運用も、新NISAなら非課税で実行できます。

長寿時代の不安、年金だけに頼れない現実、インフレによる資産の目減り——そうしたリスクに備えるためには、“いま行動を始めること”が何より大切です。

本記事で紹介した内容をふまえ、あなた自身のライフプランに合わせた新NISA活用を考えてみてください。

未来の安心は、いまの一歩から。

このブログでは、今後も実践的な知識と最新情報で、あなたの資産形成を応援していきます。